【FP1級監修】家の住宅ローンが払えないとどうなる?リスクと対処法を徹底解説

「住宅ローンの返済が厳しい…」「支出が増えて払えないかも…」そんな不安を抱えていませんか?

実は、昨今の働き方改革による収入減や物価上昇による生活苦、家族の事情などで急な出費が重なったりと、住宅ローンの返済に悩む人は少なくありません。

住宅ローンが払えなくなってしまった場合、家はどうなるのでしょうか。

本記事では、滞納から競売までの流れや滞納を放置してしまうリスクを解説し、5つの対処法をご紹介します。

住宅ローンでお悩みの方は是非ご活用ください。

穴吹興産 竹島 健

区分投資事業部 バックオフィス 課長

【資格】

・宅地建物取引主任者

・1級ファイナンシャル・プランニング技能士

【経歴】業界歴20年。12年間新築マンションのアルファシリーズの販売を担当。その後、7年間リースバックを中心に中古マンション買取事業に従事。現在は経験を活かしてリースバック検討に役立つ情報を発信。

リースバックのお問い合わせ

stock_mansion@anabuki-kosan.co.jp

住宅ローンが払えなくなる原因とは

住宅ローンは長期にわたる大きな支出です。

安定していたはずの家計も、収入の喪失や減少によって当初の予定から一気にバランスが崩れ、住宅ローンの返済が困難になるケースは少なくありません。

ここでは、住宅ローンの返済が滞ってしまう主な原因について詳しく解説します。

原因①:収入の減少

住宅ローンの返済が滞る主な原因として「収入の減少」が挙げられます。

失業や勤務先の業績悪化、あるいは定年退職など、ライフイベントによって大幅に収入が減ってしまうと、それまでの支出とのバランスが崩れます。

たとえば、月収が30万円から20万円に減少した場合、10万円分の金額を抑えて生活費やローン返済のためのお金を工面しなければなりません。

まずは支出を把握して、削れる部分を見つめなおしましょう。小さな支出でも積み重ねれば大きな節約につながります。

- 保険や通信費など、毎月の固定費を見直す

- 不要なサブスクリプションの解約

- まとめ買いや安売り活用で、食料品や日用品にかかる費用を抑える

- 教育費や習い事を一時的に調整する

- (失業中であれば)雇用保険の失業給付や退職金を活用する

- 市区町村の家計相談窓口や支援制度を確認する

食費や光熱費などの支出を見直しても、住宅ローンや税金、公共料金などの固定的な代金の支払いが負担となる場合があります。

住民税や固定資産税などの税金に関することは、お住まいの自治体に相談してみましょう。

一部減額や猶予制度を利用できる場合があります。

原因②:生活費の増加

収入の減少に加え、生活費も増加している場合は、家計への負担がさらに大きくなります。

近年の物価高騰の影響を受け、電気代やガス代などの光熱費が増えたり、毎月の出費が少しずつ膨らんでいるケースも多いでしょう。

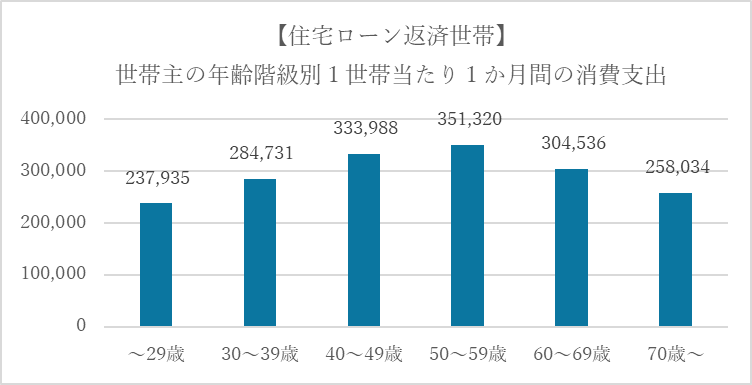

また、総務省が行っている家計調査によると、2024年の住宅ローン返済世帯における家計の消費支出は40代~50代がピーク(※1)となっており、子どもの教育費など将来に向けた支出がある家庭では、「住宅ローンを払えないかもしれない」と感じることもあるかもしれません。

参考:総務省 家計調査 家計収支編 1世帯当たりの1か月間の収入と支出 住宅ローン返済世帯 2024年

こうした中でローン返済を続けていくのは、大きなプレッシャーです。

まずは家計簿やアプリを使って、お金の使い道を詳細に記録し、どの費用が増えているのかを把握しましょう。

今後どのような支出が発生するかを予測したうえで支出計画を立て直すことで、将来的なローン滞納を防ぐ手立てになります。

ライフイベントによる突然の支出増加に対応できるように、少しでも余裕のある家計を目指しましょう。

原因③:離婚や病気など家庭の事情

家庭内の変化も、住宅ローン返済が困難になる大きな原因のひとつです。

中でも離婚や病気・介護といった事情は、自宅の維持に関連して重大な問題を引き起こすことがあります。

離婚をきっかけに、共働きだった家庭が単独収入になると、住宅ローンの返済は急に重く感じられるようになります。

このような事情は、決して特殊なものではなく、一般の家庭にも起こり得る現実です。

- 子どもの教育費や生活費の支払い

- 養育費の負担

- 共有名義の自宅をどうするか(売却・住み続ける・名義変更 など)

住宅ローンの返済義務は、名義人である以上個人の責任として残ります。

そのため、理由を明確にしたうえで、金融機関との相談や契約内容の見直しを早期に検討することが重要です。

本人や家族の病気・介護が突然始まると、これまで通りの収入を得ることが難しくなったり、想定外の支出が増える可能性があります。

- 医療費・通信費・福祉用具などのコスト

- 付き添いによる勤務時間の減少や退職

- 自宅のバリアフリー化など、住宅の改修費用

このような状況では、ローンの返済は精神的にも物理的にも大きな負担になります。

まずは現状を冷静に把握し、行政や専門機関の支援制度を活用して、状況に合った対策を検討することが大切です。

家庭の事情は個人ではコントロールできないことも多いからこそ、早期の情報収集と相談がカギとなります。

✅あなたの家計は大丈夫?危険度チェック

以下のチェック項目に、いくつ当てはまるか確認してみましょう。

チェックが3つ以上当てはまる方は、家計がすでに無理をしてローン返済を続けている可能性があり、要注意です。

この状態を放置してしまうと、気づいたときには選択肢が限られているケースも多いため、早めの見直しや相談が重要です。

住宅ローンが払えないとどうなる?放置のリスクとは

住宅ローンの滞納を放置してしまうと、状況は確実に悪化していきます。

滞納した場合、家はどうなるのか、競売までの流れやリスクについて解説します。

滞納から競売までの流れ

滞納が1ヶ月程度に及ぶと、まずは金融機関から電話や手紙で支払のお願いが届きます。

まだこの段階なら、条件変更などの相談が可能です。

滞納が2~3ヶ月続くと、金融機関から「期限の利益の喪失通知」が届きます。

これにより分割払いが認められなくなり、ローンの全額一括返済を求められます。

一括返済できない場合、保証会社が代わりにローン残額を支払います。

この「代位弁済」により、返済の請求相手が銀行から保証会社へ変わります。

滞納が5~6ヶ月続くと、保証会社は抵当権に基づいて裁判所に競売開始を申し立てます。

その後、裁判所から「競売開始決定通知書」が届き、競売手続きの開始が正式に知らされます。

競売開始決定後、しばらくすると裁判所の執行官が自宅を訪れ、室内の状況などを調査します。

また、競売の情報が新聞やインターネットで公告され、物件の詳細が一般に公開されます。

入札による競売が行われ、最高値で落札した買主が新しい所有者となります。

その後、裁判所から退去命令が出され、家を明け渡すよう求められてしまいます。

競売で得た売却代金は、残りの住宅ローンの返済に充てられます。

ただし、競売での売却額は低く、ローンを完済できずに借金が残ってしまうケースが多いです。

滞納から競売完了までの全体期間は約9ヶ月〜1年程度が目安です。

期間は目安です。これはあくまで一般的なケースで、地域や裁判所の混雑状況によって前後する可能性があります。

信用情報への影響とその後の生活

住宅ローンの滞納が続き、最終的に競売や任意売却に至った場合、その履歴は「事故」として信用情報機関に登録されます。

これは、いわゆる「ブラックリストに載る」という状態であり、最長で10年もの間残り続け、その間は以下のように日常生活に大きな制約がかかることになります。

- 新たなローンが組めなくなる

- クレジットカードが作れなくなる/使えなくなる

- スマホや家電の分割払いができなくなる

- 賃貸契約や保証会社の審査で不利になる場合がある

こうした事態を避けるためにも、滞納が発生した時点で早急に対策を講じ、少しでも信用情報への影響を軽減することが重要です。

信用情報について正しい知識を持ち、適切に対応することが、これからの暮らしを守るための第一歩となります。

今後の生活設計に不安がある方は、専門機関へ早めに相談しましょう。

やってはいけないNG行動

住宅ローンの返済に困っている場合でも、以下の行動は控えましょう。事態を悪化させてしまう場合があります。

金融機関からの連絡を無視する

住宅ローンの返済が遅れた場合、最初に届くのが金融機関からの電話や書面による督促です。

この時点で「怖い」「話したくない」と感じてしまう方も少なくありませんが、連絡を無視することは絶対に避けるべきNG行動です。

滞納が続いていると判断されると、残債の一括返済を求められたり、保証会社への債権移行が進んだりと、手続きは一気に強制的な方向へ進行します。

さらに、信用情報機関への事故登録、いわゆる「ブラックリスト」入りも現実のものとなり、将来の資金調達に大きな影響を与えます。

連絡が来たら、まずは内容をよく確認しましょう。

届いた通知が見慣れない書式だったり、封筒に記載された差出人が不明だったりする場合は、サイトや信頼できる一覧情報で照らし合わせて確認することも重要です。

不安であれば、弁護士や専門家へ相談することも検討してみてください。

金融機関からの通知や電話は「督促=脅し」と思われがちですが、実際には、状況を打開するための重要な窓口でもあります。

たとえば、支払い方法の変更や猶予措置の相談など、こちらから動けば選択肢が広がるケースも多いのです。

大切なのは、どんなに苦しい状況でも対応を先延ばしにせず、適切な対話を続ける姿勢です。

金融機関との連絡は、今後の生活を守るための第一歩であると考えましょう。

新たな借り入れ

住宅ローンの返済が厳しくなったとき、「とりあえず資金を補うために別のローンを組もう」と考える方もいるかもしれません。

しかし、新たな借入は根本的な解決にはならず、むしろ状況を悪化させるリスクがあるので注意が必要です。

追加の借り入れを行うことで、毎月の支払い総額が増え、家計への負担はますます大きくなります。

さらに、収入が安定していない状況では、金融機関からの信用評価が下がってしまい、適用される金利が高くなる可能性もあります。

高金利のローンは、利息負担の増加によって残高がなかなか減らず、返済が長期化・複雑化する要因になります。

新たに借り入れるのではなく、今の生活状況や支出を見直しましょう。

たとえば、無理に住宅ローンを返済し続けるのではなく、思い切って賃貸への住み替えを検討するのも一つの選択肢です。

住宅を手放すことには勇気が必要ですが、生活再建に向けた前向きな判断と捉えることができます。

また、どうしても支払いが難しい場合には、自己破産や個人再生などの法的な申し立ても視野に入れるべきです。

これらの制度を活用すれば、一定の債務が減額・免除される可能性があり、生活の再スタートを切る助けになります。

無計画な借入は、生活再建の道を遠ざけてしまいます。

新たなローンに手を出す前に、まずは落ち着いて現状を整理し、専門家のアドバイスを受けながら、現実的な対策を講じましょう。

夜逃げや逃避行動

住宅ローンの返済が困難になったとき、「もう逃げるしかない」と思い詰めてしまう方もいます。

実際に家を出て行方をくらませる、いわゆる夜逃げや長期の逃避行動を選択してしまうケースもありますが、これは絶対に避けるべきNG行動です。

逃げたところで状況は悪化するだけで、問題が自然に解決することはありません。

滞納が続いている場合、金融機関や債権回収会社からの通知が新たな住所にも届くことがあり、法的な手続きが進行するリスクが高まります。

一度ローン契約を結んでいる以上、責任は法的にも問われ続け、競売や差し押さえなどの強制措置が取られることもあります。

住民票や銀行口座の利用も制限されることがあり、日常生活を正常に送ることが困難になります。

また、未払いの債務が残っていれば、それが利息とともに膨らみ、将来的にさらに大きな返済義務をかけられることもあります。

結果的に、逃げた後の生活でも常に不安がつきまとい、精神的な負担は計り知れません。

状況が苦しいのであれば、まずは専門家や弁護士、自治体の相談窓口に連絡してみましょう。

冷静に状況を整理し、合法的かつ現実的な解決策を模索することが、最終的には最も負担の少ない道につながります。

たとえ「今はなんとかなる」と感じたとしても、将来にわたって苦しむことになるリスクを無視すべきではありません。

住宅ローンが払えないときはどうする?5つの対処法

対処法①:金融機関への相談と条件変更

住宅ローンの返済が厳しくなったら、まずは融資を受けている金融機関に、早めに相談しましょう。

電話での問い合わせでも問題ありません。

状況を説明すれば、返済期間の延長や金利の変更などの条件変更を提案されることもあります。

また高齢者世帯であれば、自宅を担保にして老後資金の融資を受ける「リバースモーゲージ」の設定を検討できる場合もあります。

▼リバースモーゲージとは、自宅を担保に金融機関から融資を受けられるサービスです。詳細はこちら

対処法②:保険の適用を確認する

住宅ローンが払えなくなる要因の中には、病気で働けなくなり、収入が減少したり医療費などの支出が増えるといったケースがあります。

そんなときはまず、団体信用生命保険や特約付き保険などの、自身が加入している住宅ローン関連の保険の内容を確認しましょう。

たとえば、以下のようなケースでは住宅ローン残債が免除される、または支払いが補填される可能性があります。

- 病気による高度障害状態と診断された場合

- がんなどの三大疾病や、特定の病気に該当した場合

- 長期間働けない(就業不能)状態が続いている場合

ただし、保険の種類や条件によって異なります。支払い対象外となる病気や症状もあるため注意が必要です。

契約時の告知内容や適用条件、必要書類などを確認し、不明な点があれば保険会社へ問い合わせましょう。

対処法③:住宅ローンの借り換えを検討する

住宅ローンの見直しとして、借り換えの検討も有効な選択肢です。

金利が下がれば、月々の返済額が軽減され、家計にゆとりが生まれます。

複数の金融機関を比較し、自分の現在の状況に合った条件を求めることが大切です。

借り換えには手数料や諸費用がかかるため、総額でのメリットを冷静に判断しましょう。

対処法④:売却や任意売却の選択肢

どうしても住宅ローンの返済が難しい場合、売却や任意売却という選択肢もあります。

まずは不動産会社に査定を依頼し、資産価値を把握しましょう。

任意売却は、競売よりも好条件で手放せるケースも多く、契約内容をしっかり確認することが重要です。

ただし、任意売却を行うには債権者の同意が必要ですので注意してください。

対処法⑤:リースバックを活用して住宅ローンを完済する

「どうしても家を手放したくない」「家族の生活を変えたくない」という方には、リースバックがおすすめです。

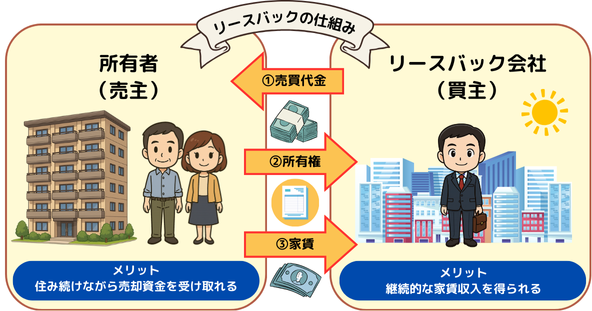

リースバックとは、自宅を不動産会社やリースバック事業者に売却し、その資金で住宅ローン残債を完済したうえで、家賃を払いながらそのまま自宅に住み続けることができるサービスです。

自宅の所有権は失いますが、賃貸として住み続けることができるので引っ越しなどのコストや手間がかかりません。

ただし、自宅の売却金額が住宅ローン残債を上回らないと利用ができないので注意が必要です。

売却した後も住み続けられる!リースバックとは

リースバックを活用することで、住む場所を失わずに資金確保ができるため、近年利用者が増えています。

また、住宅ローンや固定資産税などの維持費がかからなくなるため、月々の支払いに困っている人たちの選択肢としても人気です。

リースバックの仕組み

リースバックとは、先述の通り、自宅などの不動産を売却した後もそのまま賃貸契約を結んで住み続けられる仕組みです。

売却でまとまった資金を得ながら、住み慣れた家にそのまま住めるのが特徴です。

老後資金や借金返済など、資金確保の手段として注目されています。

あなぶきのリースバックでは、売却後の賃貸契約に「普通賃貸借契約」を採用しており、利用者が希望するまで契約の更新が可能です。

また、家賃設定においてもご希望に合わせて柔軟に対応しているので、長くお住まいになりたい方にも安心してご利用いただけます。

▼安心して長く住み続けられる、マンション専門リースバック「あなぶきのリースバック」

▼「普通賃貸借契約」と「定期賃貸借契約」の違いはこちらで解説しています

どんな人に向いているか

リースバックは、次のような方に特におすすめです。

- 住宅ローンの返済が厳しいが、今の家を手放したくない

- 子どもや高齢の家族に転居の負担をかけたくない

- 今の住環境や通学・通院先を変えたくない

- 一時的に資金が必要だが、生活は落ち着かせておきたい

精神的な負担を最小限に抑えつつ、経済的再建を目指せる方法です。

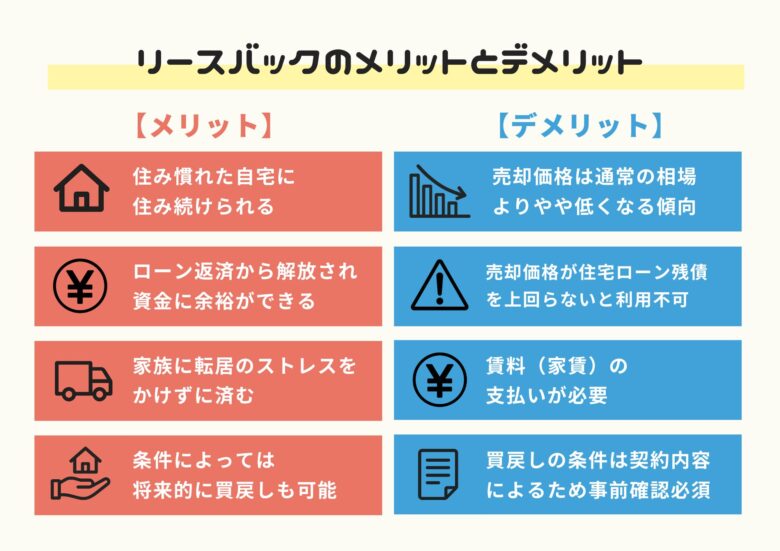

リースバックのメリットと注意点

リースバックのメリットとデメリットは以下です。大きな決断になるので、よく比較して慎重に検討してください。

近年では、離婚や収入源、高齢による住宅ローン問題から「売っても住み続けたい」というニーズが増えており、リースバックサービスを扱う専門業者も増加しています。

「売らなきゃいけないけど、出ていきたくない」

そんな本音に寄り添える方法として、リースバックは有効な選択肢のひとつです。

住宅ローンが払えなくなったら!早めにプロに相談しよう

住宅ローンの返済が厳しくなったとき、自分ひとりで悩みを抱え込んでしまう方は少なくありません。

しかし実際には、早い段階で信頼できる専門家に相談することが、状況を改善するための一番の近道です。

一つに絞るのではなく、対策を柔軟に比較することで、最終的に自分に合った手段を選ぶことが可能になります。

ここでは、「どこに相談すればいいのか」「相談することで何が変わるのか」についてご紹介します。

相談先はどこを選べばいい?

住宅ローンに関する悩みを相談できる相手は複数あります。状況や目的に応じて、適切な相談先を選ぶことが重要です。

相談先によって得られる情報や対応内容が異なるため、「誰に何を相談するか」を理解した上で、早めの行動を心がけましょう。

- 融資を受けている金融機関(借入先の銀行)

返済条件の見直しや支払い猶予の相談が可能です。

早期の連絡があれば、柔軟な対応をしてもらえることもあります。

- 弁護士・司法書士

債務整理や任意売却、住宅ローン特則などの法的手続きに関する相談先です。

競売を回避したい場合や、借金整理を検討している方に向いています。

- ファイナンシャルプランナー(FP)

家計の見直しや返済計画の立て直しなど、生活全体からアドバイスをもらえます。

- 不動産会社(リースバック事業者など)

売却後も住み続けたいという希望がある方は、リースバックの提案ができる不動産会社が有利な相談先となります。

相談することで気づけること、得られる安心感

「相談=すぐに売却しなければならない」と思って、ためらう方もいますが、実際には相談するだけで状況が好転することも多くあります。

- 自分では思いつかなかった選択肢が見つかる

- 第三者の客観的な視点で、冷静に判断できる

- 何より、「一人じゃない」と思えることで精神的な安心感が得られる

住宅ローンの問題は、感情的にも経済的にも負担が大きくなりやすいものです。

だからこそ専門家に頼りましょう。頼ることは弱さではなく、家族や生活を守るための大切な一歩です。

まとめ|家のローンが払えなくなったと感じたら早めの対処を

住宅ローンの返済が厳しくなってきたと感じたら、早めの行動が選択肢を広げる鍵になります。

まずは家計の見直しを検討しつつ、必要に応じて専門家に相談することをおすすめします。

また家を売却しても住み続けられる「リースバック」という選択肢もあります。

あなぶきのリースバックでは、お客様の状況に合わせた提案を行っていますので「今の生活環境を変えたくはないけれど、住宅ローンの返済が厳しい…」という方は、リースバックの検討をしてみてはいかがでしょうか。

▼安心して長く住み続けられる、マンション専門リースバック「あなぶきのリースバック」